Voir aussi

08.04.2025 09:25 AM

08.04.2025 09:25 AMIl est facile de rester optimiste et d'espérer que les décideurs agissent selon vos souhaits. Pourquoi cela se produit-il ? Et pourquoi cela peut-il être un piège pour les investisseurs ?

La liquidation du marché, déclenchée par l'imposition de tarifs draconiens par les États-Unis à quasiment tous ses partenaires commerciaux, a temporairement marqué une pause. Cela s'est produit suite à une mauvaise interprétation d'un commentaire fait par un fonctionnaire de la Maison Blanche lors d'une interview télévisée. Lorsqu'on lui a demandé si le président Trump pouvait suspendre la guerre commerciale pendant 90 jours, le fonctionnaire a répondu que de telles décisions relevaient du président.

Les participants au marché se sont immédiatement accrochés à cette idée, ce qui a conduit à la fermeture d'un grand nombre de positions courtes sur tous les marchés et à un rebond notable des indices boursiers, des matières premières et des cryptomonnaies. Le dollar américain a reçu un soutien sur le marché des changes, permettant en partie à l'indice ICE dollar de se redresser et de se maintenir au-dessus de la barre des 103,00.

Alors pourquoi les investisseurs se sont-ils accrochés à ces mots apparemment insignifiants ?

À mon avis, deux principaux facteurs sont à considérer. Le premier est l'espoir logique que l'administration actuelle évite de nuire à l'économie nationale. Si nous devions tomber en récession, cela pourrait également avoir un impact négatif sur la présidence de Trump. Il aspire à être reconnu dans l'histoire des États-Unis comme le "grand sauveur de la patrie".

Le second est les rapports selon lesquels de nombreux pays seraient intéressés par la négociation avec les États-Unis sur les tarifs et seraient déjà prêts à faire de larges concessions aux politiques de racket du président américain.

Ces deux attentes sont principalement responsables de la pause récente dans la déroute des marchés. Nombreux sont ceux au sein de ce marché qui pensent que c'est un bon moment pour acheter des actifs risqués—actions, cryptomonnaies, et contrats sur matières premières. Historiquement, cette stratégie a fonctionné depuis des décennies. Mais cette fois-ci, fonctionnera-t-elle ? Voilà la véritable question. Pourrait-on connaître une deuxième vague de ventes massives après la désillusion ?

Oui, ce risque est bel et bien réel. Depuis l'entrée en fonction de Trump, les investisseurs naviguent dans un flou d'incertitude. Lundi, le moral s'est brièvement amélioré suite aux spéculations selon lesquelles le président pourrait envisager un retard de 90 jours sur les nouveaux tarifs—mais la Maison Blanche l'a rapidement démenti. Ensuite, Trump a menacé d'imposer un tarif supplémentaire de 50 % sur les importations en provenance de Chine à partir de mercredi si Pékin ne retirait pas ses contre-mesures.

En bref, ce rebond pourrait bien n'être qu'un "rebond du chat mort" suivi d'une reprise des déclins chaotiques. Et le déclencheur pourrait être l'annonce par Trump de nouveaux tarifs sur la Chine dès mercredi. Pourrait-il le faire ? Absolument. À présent, tout le monde devrait être convaincu que le 47e président des États-Unis ne recule pas. Il peut manœuvrer—mais il ne cède pas.

Je crois que le tableau d'ensemble reste négatif. Seuls de véritables changements dans la politique commerciale de Washington envers le reste du monde pourraient déclencher un fort rallye sur les marchés boursiers, qui ont chuté de manière significative et sont désormais extrêmement attractifs. Je pense que les investisseurs à moyen et long terme s'emparent déjà d'actions intéressantes. Quant aux jetons, l'intérêt restera probablement faible. Les actions sont maintenant plus attrayantes car, contrairement aux cryptomonnaies, elles offrent non seulement des prix plus bas mais aussi des dividendes.

Le dollar américain pourrait amorcer une reprise confiante à la hausse face aux principales devises sur le marché des changes. Même un progrès mineur dans les négociations commerciales avec les partenaires pourrait être perçu comme un changement positif dans le bilan commercial américain et une raison fondamentale de renforcer le dollar et son influence mondiale.

Un éventuel règlement de l'impasse tarifaire pourrait également soutenir les actifs de matières premières. Pétrole et métaux industriels pourraient connaître un regain d'intérêt en raison de la hausse de la demande, tandis que l'or pourrait continuer de décliner.

Cependant, le scénario décrit ne peut se réaliser que si les tensions commerciales s'apaisent. Tant que cela n’arrivera pas, le risque d'une nouvelle vague de ventes reste concret, pouvant devenir un piège pour les investisseurs.

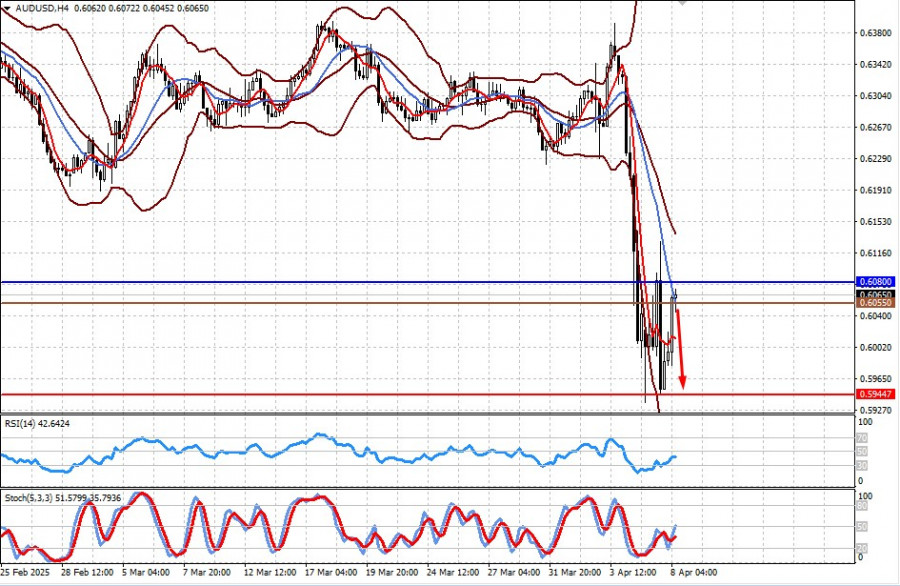

La paire s'est corrigée à la hausse grâce à une vague d'optimisme lundi. Si la situation échoue à s'améliorer davantage, il faut s'attendre à une nouvelle baisse vers 0,5944, en raison du risque de nouvelles taxes de Trump sur la Chine. Le point d'entrée pourrait être le niveau de 0,6055.

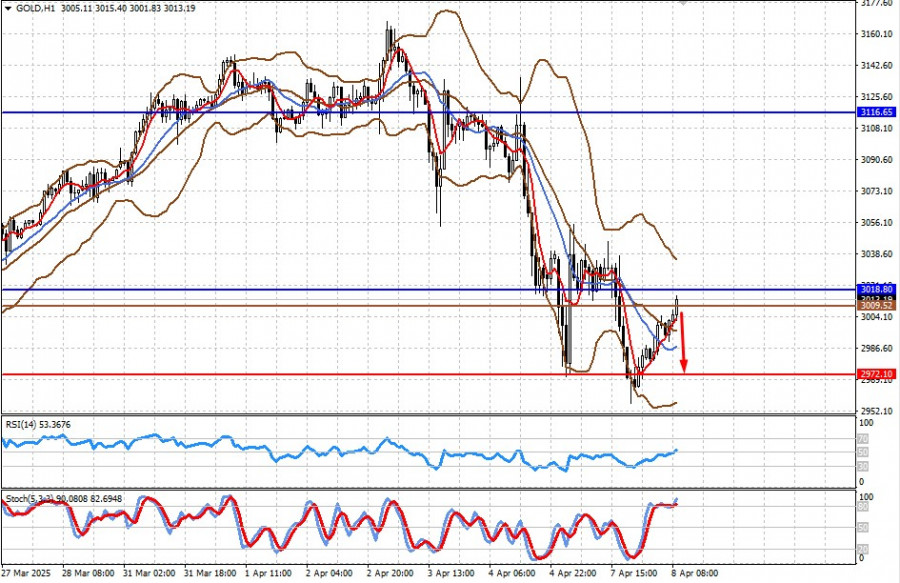

Les prix de l'or ont été soutenus par les couvertures de positions courtes, mais il y a encore une chance de nouvelle baisse vers 2972,10 à moins que le prix ne monte et ne se maintienne au-dessus du niveau de 3018,80.

You have already liked this post today

*The market analysis posted here is meant to increase your awareness, but not to give instructions to make a trade.

Très peu d'événements macroéconomiques sont prévus pour mardi, et aucun d'entre eux n'est significatif. Si l'on met de côté tous les rapports tertiaires, tels que l'indice de confiance des consommateurs

Ce lundi, la paire de devises GBP/USD a également connu une faible volatilité et a principalement évolué de manière latérale, bien que la livre sterling ait maintenu une légère tendance

Les indices d'activité commerciale dans la zone euro sont en baisse dans un contexte d'incertitude grandissante. L'indice composite en avril est passé de 50,9 à 50,1, s'approchant ainsi du territoire

Comptes PAMM

InstaForex

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.