Voir aussi

03.03.2025 01:01 PM

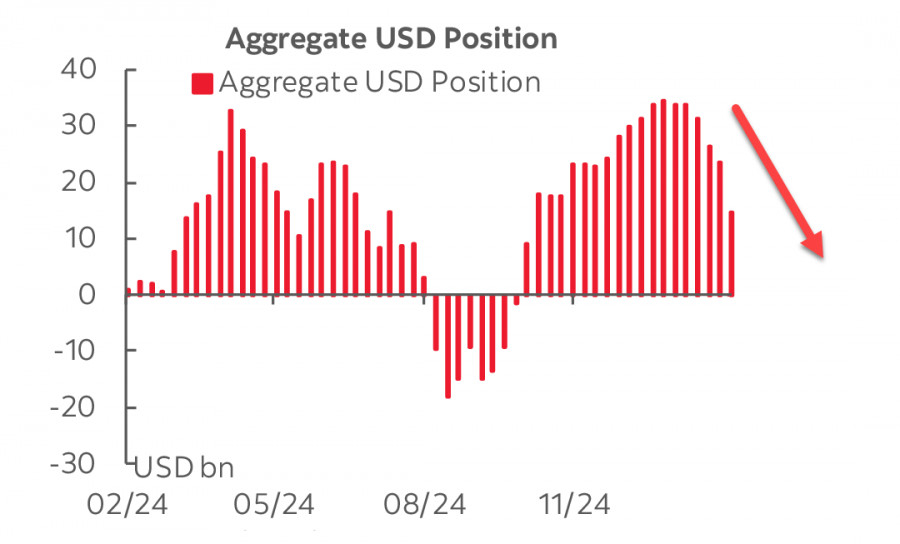

03.03.2025 01:01 PMLe rapport de la CFTC publié vendredi a révélé une impulsion inattendue en faveur des ventes de dollars, la position longue totale spéculative sur le USD contre les principales devises diminuant de 8,2 milliards de dollars pour atteindre 15,4 milliards de dollars.

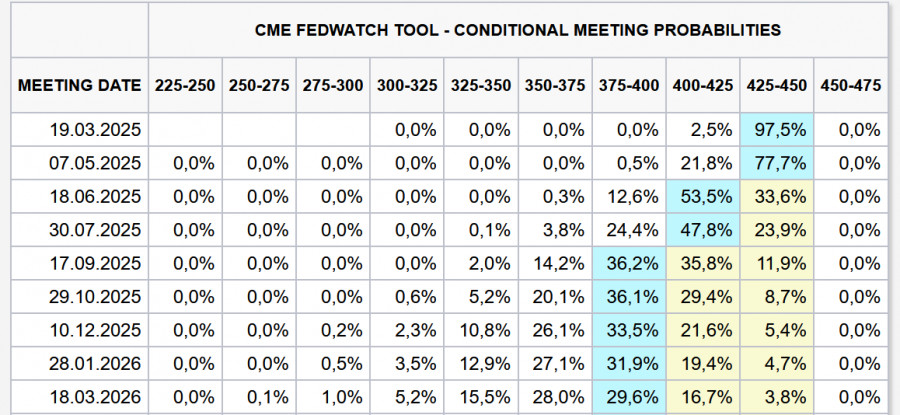

Les changements les plus significatifs se sont produits au niveau du yen et de l'euro, chaque devise ajoutant plus de 3 milliards de dollars en positionnement contre le dollar. Bien que de tels changements dans le yen aient été anticipés, la réduction drastique des positions courtes sur l'euro—de près de moitié—est survenue de manière inattendue. Les investisseurs réagissent peut-être à la potentielle désescalade des tensions géopolitiques en Europe suite aux négociations réussies entre les États-Unis et la Russie à Riyad. Quelle qu'en soit la raison, le message principal est clair : le dollar perd rapidement son élan haussier. Les attentes concernant la politique de la Fed ont également évolué. Selon les données des futures du CME, le marché anticipe désormais trois baisses de taux cette année, et le rendement du Trésor à 10 ans est tombé à un plus bas de près de trois mois, affaiblissant encore plus l'attrait du dollar pour les preneurs de positions longues.La réponse du marché aux premières mesures politiques de Trump a été quelque peu inattendue. Au lieu de se concentrer sur le risque d'une inflation croissante — une conséquence largement discutée des politiques économiques pro-inflationnistes de Trump — les investisseurs ont soudainement tourné leur attention vers la possibilité d'un ralentissement économique et d'une récession imminente. En conséquence, les anticipations de baisses des taux de la Fed sont devenues plus agressives, suggérant que le marché perçoit les risques inflationnistes comme s'affaiblissant plutôt qu'en se renforçant.

En surface, la guerre tarifaire devrait bénéficier à l'économie américaine. Le Secrétaire au Trésor, Scott Bessent, après la visite de la délégation ukrainienne à Washington, a déclaré que les tarifs devraient générer des revenus substantiels pour le budget américain, ce qui est crucial compte tenu des projections de déficit fédéral. Selon le Comité Budgétaire du Congrès, le déficit fédéral de 2025 est estimé à 1,9 trillion de dollars, potentiellement en expansion à 2,7 trillions de dollars d'ici 2035. Aborder ce déficit nécessite de nouveaux emprunts, mais l'augmentation de la dette nationale dans un contexte de taux d'intérêt élevés ne fait qu'aggraver le déséquilibre budgétaire.

La nouvelle administration Trump vise à briser ce cycle en :

Cette stratégie est en accord avec le rallye des indices boursiers, qui reflète la confiance dans les nouvelles politiques économiques.

La plus grande menace pour le dollar américain émane de la réduction des tensions mondiales, qui diminue la demande pour le dollar en tant qu'actif de refuge, tout en augmentant l'appétit pour le risque pour les actions et les actifs à haut rendement. Ces conditions favorisent un dollar plus faible, rendant la réaction des investisseurs compréhensible. Cependant, si la guerre tarifaire échoue à produire les bénéfices économiques escomptés, d'autres risques — comme l'inflation croissante et la stagnation économique — deviendront des préoccupations plus pressantes. Dans ce scénario, le marché boursier pourrait également être sous pression, bien qu'il soit trop tôt pour tirer des conclusions définitives.

Le risque de récession aux États-Unis a augmenté, mais les tendances négatives ne s'accéléreront vraiment que si l'affaiblissement économique s'aggrave plutôt que de se stabiliser. L'approche de l'administration Trump se concentre sur la création d'un environnement commercial optimal et la revitalisation de la base industrielle américaine, ce qui devrait, en théorie, soutenir les indices boursiers sur la durée.

La semaine dernière, un support pour le S&P 500 a été observé près du niveau des 5900, l'indice ayant brièvement plongé en dessous tout en restant au-dessus du seuil technique clé des 5760. Nous nous attendons à ce que le rallye reprenne, avec des cibles à 6200/6300, qui restent les principaux objectifs à court terme.

You have already liked this post today

*The market analysis posted here is meant to increase your awareness, but not to give instructions to make a trade.

Un nombre considérable d'événements macroéconomiques sont prévus pour mercredi, mais nous doutons qu'ils aient un impact significatif sur les mouvements des paires de devises. Le marché continue d'ignorer la plupart

Le pair de devises GBP/USD a connu une légère correction à la baisse après la hausse de lundi, qui est survenue de manière inattendue. Cependant, il est difficile de considérer

Bien que la semaine dernière n'ait fourni aucune information concernant les indicateurs fondamentaux, elle a permis d'ajuster les prévisions de croissance économique, d'inflation et de stratégie politique de la Reserve

Selon des rumeurs et des déclarations de responsables, le Président américain Donald Trump a l'intention d'assouplir les tarifs automobiles en soutenant certains changements souhaités par l'industrie. Cela permettra l'annulation

Les marchés ont de nouveau marqué une pause face à l'incertitude quant à la possibilité d'un accord commercial entre les États-Unis et la Chine dans un avenir proche. Le nuage

Très peu d'événements macroéconomiques sont prévus pour mardi, et aucun d'entre eux n'est significatif. Si l'on met de côté tous les rapports tertiaires, tels que l'indice de confiance des consommateurs

Club InstaForex

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.